Låt oss fortsätta med att försöka hitta värdet i Glazers investering.

I del 1 gick jag igenom konkurrensen på marknaden där slutsatsen var att Manchester United ges goda förutsättningar att bibehålla sin status som ett lag i världsklass. Det är också en förutsättning för att den modell som presenteras i detta inlägg ska hålla.

I del 2 gjorde jag en prognos över de kommande sju årens intäkter.

I detta inlägg approximerar jag ett värde på klubben samt försöker diskutera varför familjen Glazer förkastade budet från Red Knights.

EBITDA

Tittar vi tillbaka i tiden så har Manchester United visat stabila vinstmarginaler. För att enklare kunna spå framtiden så har jag valt att dela upp rörelsekostnadernai två delar. Personalkostnader samt övriga rörelsekostnader. Wages to turnover ratio storlek bestäms i första hand av två olika faktorer. Managerns förmåga att managera humankapital samt konkurrenternas tillväxt i förhållande till den egna klubben. Det senare är viktigt eftersom det till stor del avgör spelarnas förhandlingsstyrka. Något som jag beskrev i inlägget om Wayene Rooneys kontrakt.

Eftersom jag tidigare i analysen konstaterade att Manchester Uniteds starka varumärke är en konkurrensfördel antar jag att wages to turnover kan över tid ligga kring 46%. Övriga rörelsekostnader har under det senaste året kommit ned till 19% vilket beror på att intäktsökningen i första hand genererades i segmentet commercial&retail, något som ger ett högre täckningsbidrag än intäkter från segmentet match-day. Eftersom denna intäktskategori kommer att vara den stora tillväxtmotorn framgent innebär det att klubben ges goda förutsättningar till en fortsatt hög EBITDAmarginal.

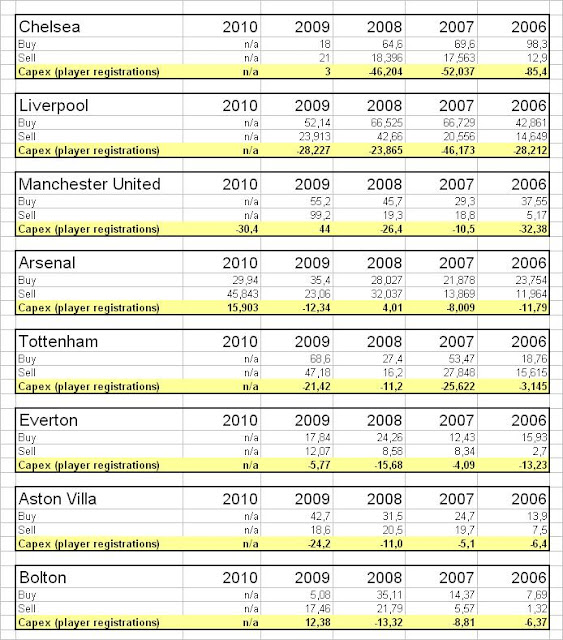

CAPEX

I detta inlägg förklarade jag anatomin vad gäller capex(player registrations). Vi kan direkt konstatera att Manchester United drivs i enighet med affärsmodell 1 och att det är även rimligt och anta att klubbens nettoinvesteringar borde i genomsnitt ligga runt £30 miljoner per år. Vissa år mindre och andra år mer. Detta kan sättas i relation till den globala konkurrenten FC Barcelona som räknar med att årligen investera €40 miljoner netto under de kommande åren. Ett Barcelona som i ett historiskt perspektiv har varit signifikant mindre effektiva än Manchester United avseende kapitalförvaltning.

Det krävs även investeringar i materiella anläggningstillgångar, capex(tangible assets). Dessa består främst av i underhåll samt utveckling på Old Trafford. Enligt klubben beräknas dessa att ligga på £5 miljoner framgent.

Tillväxt kostar, det kräver mer av allt, även mer rörelsekapital. Tittar vi historiskt har dock klubben, trots tillväxt, visat en positiv förändring i sitt rörelsekapital, capex(working capital). Detta beror till stor del på att en betydande del av tillväxten har kommit från en utökad kapacitet på Old Trafford där de stora intäkterna från säsongskort samt hospitaliy paket kommer in till klubben innan bokslutsdagen. Denna effekt kommer att vara mindre i framtiden men fortfarande kommer man att gynnas från tecknade sponsorpaket där en del betalas i form av en up-front-fee.

Alla dessa antaganden gör att vi nu kan göra en forecast av framtida free cash flow.

Free cash flow är de kassaflöden som blir kvar efter att rörelsens kostnader är betalda, efter att investeringarna är debiterade samt förändringen i rörelsekapitalet har slagit på kassan. Free cash flow är således de medel som blir över till bolagets finansiärer. I första hand långivare och i andra hand ägare.

Alla dessa antaganden gör att vi nu kan göra en forecast av framtida free cash flow.

Free cash flow är de kassaflöden som blir kvar efter att rörelsens kostnader är betalda, efter att investeringarna är debiterade samt förändringen i rörelsekapitalet har slagit på kassan. Free cash flow är således de medel som blir över till bolagets finansiärer. I första hand långivare och i andra hand ägare.

När denna prognos är gjord, så kan vi diskontera de framtida kassaflödena till dagens värde. Vi behöver därför estimera en diskonteringsränta. Jag väljer WACC där man viktar kostnaden för skulder samt kostnaden för eget kapital.

Kostnaden för skulder (Rd) är observerad på obligationsmarknaden och kostnaden för eget kapital (Re) skattar jag genom CAPM (nedan) där jag har den 10 åriga brittiska statsobligationen som proxy för den riskfria räntan.

Beta har jag tidigare kalkylerat fram i detta inlägg men jag behöver även uppskatta marknadsriskpremien som är den riskpremie över det riskfria alternativet som investerare kräver för att göra sin investering.

Det är populärt att mäta denna genom historiska observationer där man mäter avkastningen på statsobligationer vs avkastning på aktiemarknaden. Det finns olika skolor för detta och resultaten varierar beroende på val av metod.

Vi ska ha i åtanke att den historiskt observerade marknadsriskpremien är resultetet av de kollektiva besluten som individuella investerare har fattat. Denna riskpremie är därför lika för alla investerare på marknaden.

Men så är ju inte fallet i verkligheten utan alla har ju individuella avkastningskrav när man går in i en investering. Skillnaden mellan 5% och 7% i riskpremien ger en variation på värderingen av klubben på ungefär £160 miljoner. Så nog är detta antagande till viss del godtyckligt när jag räknar med en riskpremie på 6%.

Det är populärt att mäta denna genom historiska observationer där man mäter avkastningen på statsobligationer vs avkastning på aktiemarknaden. Det finns olika skolor för detta och resultaten varierar beroende på val av metod.

Vi ska ha i åtanke att den historiskt observerade marknadsriskpremien är resultetet av de kollektiva besluten som individuella investerare har fattat. Denna riskpremie är därför lika för alla investerare på marknaden.

Men så är ju inte fallet i verkligheten utan alla har ju individuella avkastningskrav när man går in i en investering. Skillnaden mellan 5% och 7% i riskpremien ger en variation på värderingen av klubben på ungefär £160 miljoner. Så nog är detta antagande till viss del godtyckligt när jag räknar med en riskpremie på 6%.

Hur som helst ger det oss ett nuvärde av de framtida fria kassaflödena under forecast period på £321 miljoner. Klubben förväntas dock att bedriva sin verksamhet i all evighet. Det betyder att vi måste skatta värdet även för period bortom 2017. Här använder jag mig av en så kallad value driver formula där jag istället för fria kassaflöden använder NOPLAT som invariabel. Detta eftersom tillväxten (g) under evighetsperioden är lägre vilket rimligtvis även innebär att kravet på återinvesteringar korrigeras.

Denna modell visar värdet av kassaflödena bortom 2017 som rörelsen förväntas att generera. I en konkurrensmarknad pressas ROIC (avkastning på alla nyinvesteringar) ner mot ett företags kapitalkostnad (WACC). Denna utveckling försöker företag hela tiden att bromsa genom att skaffa sig konkurrensfördelar. I Manchester United ser vi främst varumärket men även sir Alex Ferguson som har visat sig vara en kompetent förvaltare av humankapital. Klubbens värde är således exponerat mot denna key-person-risk. En mindre lyckad rekrytering av en efterträdare kan helt förändra förutsättningarna.

Modellen visar också att klubben är självförsörjande via EBITDA och att dess stora kassa inte behövs till framtida tillväxt utan istället kan delas ut till ägarna (excess cash). Dessa utbetalningar är idag reglerade i de villkor som klubben har gentemot ägarna av obligationerna. 50% av skillnaden mellan EBITDA och den årliga räntekostnaden kan delas ut till klubbens ägare varje år. Idag uppgår den utdelningsbara summan till £95 miljoner och enligt prognosen krävs det ytterligare två år innan hela dagens kassa kan betalas ut. Vi måste därför diskontera de £163 miljonerna som finns i kassan. Tillsammans indikerar dessa nuvärden ett värde på lite drygt £1.1 miljard för klubben.

Om nu spekulationerna stämmer om att Glazer regimen tackade nej till £1.2 miljard följer naturligtvis frågan om varför? Vore det inte en bra affär att stänga sin position och inte behöva bry sig om de risker som trots allt finns där ute?

Vi ska komma ihåg att min värdering trots allt är subjektiv. De antaganden som jag har gjort är baserade på den historiska information som är tillgänglig samt på ett antal antaganden om framtiden. Det är rimligt att familjen Glazer har tillgång till bättre information. Så låt oss se var och hur de kan ha hittat sina värden. De två tabellerna nedan visar hur pass mycket potentiella avvikelser från forecast för värdeskapande faktorer slår på värdet.

Det kan vara så att utsikterna för tillväxten på intäktssidan under de kommande sju åren är än bättre (Annual sales growth). Kanske är det tillväxten under "evighetsperioden" som förväntas vara högre än de 1.5% som jag har räknat på (perpetuity growth).

För ett tag sedan kunde vi läsa om ryktena om en ny kontraktspolicy där klubben uppges önska ha en mer situationsanpassad tidsram för teckning av nya kontrakt. Kanske räknar man med att klubbens varumärke, precis som det attraherar samarbetspartners, håller den något mindre spektakulära talangen kvar i klubben, men till en lägre kostnad. 1 procentenhet lägre wages to turnover ratio ger 1 procentenhet högre EBITDA marginal vilket är en värdedrivande faktor enligt tabellen ovan.

Som synes finns det ett stort värde i produktens attraktionskraft samt i förmågan att effektivt producera den. Det senare är är en funktion av managerns skicklighet.

Att avkastningskravet (WACC) skulle vara lägre än det jag räknat på känns föga troligt. Vi får inte glömma bort Glazers "egna kapital" (PiK) som idag tickar till en ränta på 16.25%. Å andra sidan kan detta snabbt förändras genom att man förändrar kapitalstrukturen på Red Football Ltd (RFLTD) och skuldsätter det ännu mer. Den nuvarande kassan samt de lånade pengarna kan användas för att köpa tillbaka PiK.

Grafen nedan visar värdet på klubben baserat på olika skuldsättning av balansräkningen (equity/[debt+eguity]=1 innebär att klubben är finansierad enbart med eget kapital och inga skulder). Den stora anledningen till ett ökat värde i förhållande med skuldsättningen är den nytta som skatteskölden ger. Avkastningen till långivarna bokförs som en kostnad (ränta) vilken minskar det periodiserade resultatet, vilket i sig minskar skatteutbetalningarna.

Grafen nedan visar värdet på klubben baserat på olika skuldsättning av balansräkningen (equity/[debt+eguity]=1 innebär att klubben är finansierad enbart med eget kapital och inga skulder). Den stora anledningen till ett ökat värde i förhållande med skuldsättningen är den nytta som skatteskölden ger. Avkastningen till långivarna bokförs som en kostnad (ränta) vilken minskar det periodiserade resultatet, vilket i sig minskar skatteutbetalningarna.

Antagandena i grafen ovan förutsätter att ägarna kan låna pengar till samma kostnad vilket är mindre troligt ju högre skuldsättningsgrad man når. Anledningen är en högre default-risk vilket innebär att kostnaden för att låna pengar vid en viss punkt överstiger nyttan.

Dividend recapitalization

Dividend recaps är en metod för riskkapitalbolag (som av olika anledningar inte väljer att avyttra bolag) att öka skuldsättningen på ett bolag och använda pengarna för att betala utdelning till ägarna. Innan finanskrisen belånades bolag så mycket som upp till 8 gånger EBITDA. En sådan skuldsättning ökar naturligtvis markant den finansiella risken.

Det som talar för att denna metod ska appliceras på Manchester United är dels det låga ränteläget där investerare söker investeringar med högre avkastning, men framför allt det faktum att klubben inte är något cykliskt bolag där EBITDA pendlar upp och ner. Toppen på fotbollens näringskedja (football money league klubbarna) har under finanskrisen visat en fantastisk motståndskraft mot en lägre efterfrågan på produkten.

Figuren nedanför ger en benchmark för dividend recaps över de senaste åren. Den största transaktionen hittills under 2010 har genomförts där skuldsättningen uppgått till EBITDA ggr 6.1 Baserat på dessa nivåer kan ni själva räkna ut hur mycket mer skuld som Glazer skulle kunna lägga på Red Football Ltd:s balansräkning. Idag ligger RFLTD:s Debt-to-EBITDA ungefär på 5x.

Från och med 1:a februari 2013 och en gång varje år fram till slutförfall 2017 har ägarna en avtalad option att göra en förtidsinlösen på obligationerna. 2013 är priset för en sådan inlösen 1.0875 per GBP (1.08375 per USD). Kanske är det då vi ser en ny stor omfinansiering, då med en betydligt högre EBITDA som utgångspunkt än i samband med den förra.

Div.Recap är en strategi som stämmer väl överens med anatomy of the cash cow likviden kan investeras i andra verksamheter med en högre förväntad avkastning än kostnaden av att finansiera RFLTD:s balansräkning.

Från och med 1:a februari 2013 och en gång varje år fram till slutförfall 2017 har ägarna en avtalad option att göra en förtidsinlösen på obligationerna. 2013 är priset för en sådan inlösen 1.0875 per GBP (1.08375 per USD). Kanske är det då vi ser en ny stor omfinansiering, då med en betydligt högre EBITDA som utgångspunkt än i samband med den förra.

Div.Recap är en strategi som stämmer väl överens med anatomy of the cash cow likviden kan investeras i andra verksamheter med en högre förväntad avkastning än kostnaden av att finansiera RFLTD:s balansräkning.

saxat från: economist.com

Många ställer sig frågan om hur länge familjen Glazer tänker behålla Manchester United i sin investeringsportfölj. Familjen har haft Tampa Bay Buccaneers i sin ägo sedan 1995. Den amerikanska sportfranchisemodellen innebär dock i det närmaste obefintlig affärsrisk. Något som ger Glazers utrymme att fri-åka på ligans tillväxt samt belåna the Bucs till bristningsgränsen.

En sådam modell är inte helt hållbar i Manchester United. Även om polariseringen i fotbollseuropa minskar riskerna så är det inte omöjligt att den finansiella risken till slut blir för hög i förhållande till affärsrisken. Men är det troligt att Malcolm Glazer gör en exit innan dess? Kanske om en scheik erbjuder ett kraftigt överpris men annars är det svårt att hitta värden för en någorlunda rationell köpare som kan betala det pris som krävs utan att använda sig av en kraftig skuldsättning.

En sådam modell är inte helt hållbar i Manchester United. Även om polariseringen i fotbollseuropa minskar riskerna så är det inte omöjligt att den finansiella risken till slut blir för hög i förhållande till affärsrisken. Men är det troligt att Malcolm Glazer gör en exit innan dess? Kanske om en scheik erbjuder ett kraftigt överpris men annars är det svårt att hitta värden för en någorlunda rationell köpare som kan betala det pris som krävs utan att använda sig av en kraftig skuldsättning.

Paradoxalt finns UEFA Financial Fair Play som begränsar konkurrensen och som verkar till förmån för Glazers affärsmodell. Och nersidan begränsas av Red Knights som står beredda att rädda klubben ifall modellen skulle spricka. En sådan implicit garanti kan i värsta fall leda till att man kan gasa på ända till den dagen man går in i väggen.

Många skeptiker tittar på det som hände i Liverpool och även om risken för ett sådant scenario med den information som idag finns tillgänglig är väldigt liten, så är det naturligtvis inget som helt kan avskrivas.

Många skeptiker tittar på det som hände i Liverpool och även om risken för ett sådant scenario med den information som idag finns tillgänglig är väldigt liten, så är det naturligtvis inget som helt kan avskrivas.