Därför var skuldfinansieringen av balansräkningen ganska logiskt. Klubben kunde på så sätt förstärka rörelsekapitalet och gavs bättre förutsättningar att vårda spelartruppen.

Verkligheten blev en helt annan. I det närmaste total sportslig misär som dessutom förstärktes av den enorma badwill som skapades genom klubbarnas kollektiva beslut att starta säsongen i mitten av mars, har orsakat en brutal efterfrågeminskning på matchdagsprodukten där intäkterna från detta segment har minskat med 8.5 miljoner. Samtidigt har kostnaderna för arrangemang av matchdagen ökat med 2.5 miljoner.

Trots dryga 4 miljoner i intäkter från spel i internationella cuper så minskar intäkterna under de tre första kvartalen från 74 miljoner till 68.

Utvecklingen var naturligtvis mycket svår att förutse. Marknaden prisade gladeligen in 9 miljoner i värdeökning tack vare SM guldet och figuren ovan visar de svenska mästarnas intäktsutveckling där vi ser att majoriteten av klubbarna har upplevt en god tillväxt året efter ett guld (T+1).

Låt oss titta hur utvecklingen under de senaste årens tre första kvartal har varit. Även om de sportsliga resultaten peakade under 2009 har dock AIK upplevt en negativ spiral vad gäller intjäning. Tabellen nedan visar en sammanställning av de första tre kvartalen under de senaste fem åren.

Vi kan se att AIK visade ett starkt resultat under 2006 där man med en nedbantad kostym från superettan presterade väl på planen. Denna "överprestation" i förhållande till spelarnas kontrakt korrigerades ganska snabbt och resultatet har anpassat sig till den allsvenska normen.

Mellan 2007 och 2009 har intäkterna från rörelsen legat på ungefär samma nivå. Däremot kan vi se att denna nivå har kunnat bibehållas genom att sälja produkter som varit mindre lönsamma. Klubben har betalat ett högt pris för en bibehållen allsvensk marknadsandel.

Den försämrade bruttomarginalen (gross margin) visar på att klubben har förlorat intäkter med ett högt täckningsbidrag. Det blir helt enkelt mindre pengar över för att producera själva produkten, det vill säga fotbollslaget. Konsekvensen av de lägre intäkterna är att effektivitetsnyckeltalet wages-to-turnover-ratio under 2010 har ökat markant.

De olönsamma verksamheterna Restaurang Råsunda, The Terrace samt den mycket kostsamma satsningen på webbsidan har belastat ekonomin under de senaste åren. Det pågår förhandlingar om en försäljning av The Terrace och driften av Restaurang Råsunda har lagts ut på entreprenad till Amica Fazer. Något som kommer att lätta bördan för klubben.

Mellan 2007 och 2009 har intäkterna från rörelsen legat på ungefär samma nivå. Däremot kan vi se att denna nivå har kunnat bibehållas genom att sälja produkter som varit mindre lönsamma. Klubben har betalat ett högt pris för en bibehållen allsvensk marknadsandel.

Den försämrade bruttomarginalen (gross margin) visar på att klubben har förlorat intäkter med ett högt täckningsbidrag. Det blir helt enkelt mindre pengar över för att producera själva produkten, det vill säga fotbollslaget. Konsekvensen av de lägre intäkterna är att effektivitetsnyckeltalet wages-to-turnover-ratio under 2010 har ökat markant.

De olönsamma verksamheterna Restaurang Råsunda, The Terrace samt den mycket kostsamma satsningen på webbsidan har belastat ekonomin under de senaste åren. Det pågår förhandlingar om en försäljning av The Terrace och driften av Restaurang Råsunda har lagts ut på entreprenad till Amica Fazer. Något som kommer att lätta bördan för klubben.

Det finns de som menar att klubben hade gått back 17 miljoner back ifall inga spelare hade sålt under året. Det är naturligtvis inte hela sanningen eftersom AIK då inte hade haft ett lika stort rekryteringsbehov. Under 2010 har klubben förvärvat spelarkontrakt för 10 miljoner vilket naturligtvis även innebär sign-on bonusar som enligt svensk praxis kostnadsförs i sin helhet under år 1. Spelarförsäljningar pressar per default EBITDA, dels på grund av effekten från sign-on, men även av det faktum att spelaromsättning generellt har en effekt på lagets prestation vilket i AIK:s fall väldigt tydligt kan observeras på intäktssidan.

Figuren nedan visar köp respektive sälj av spelarkontrakt samt nettot (gul linje) under de senaste fem åren. Denna bild kvalificierar klubben i affärsmodell 2 från min genomgång om CAPEX (player registrations). Däremot kan vi konstatera att klubben inte har lyckats med sina kontraktstrategier vilket har varit mycket kostsamt.

AIK har en krafig exponering mot matchdagsprodukten vilket kräver en relativt låg variation i de sportsliga resultaten. Och vi kan nog alla vara överens om att årets upplaga har underpresterat i förhållande till de pengar som trots allt allokeras till den sportsliga verksamheten.

Figuren nedan visar köp respektive sälj av spelarkontrakt samt nettot (gul linje) under de senaste fem åren. Denna bild kvalificierar klubben i affärsmodell 2 från min genomgång om CAPEX (player registrations). Däremot kan vi konstatera att klubben inte har lyckats med sina kontraktstrategier vilket har varit mycket kostsamt.

AIK har en krafig exponering mot matchdagsprodukten vilket kräver en relativt låg variation i de sportsliga resultaten. Och vi kan nog alla vara överens om att årets upplaga har underpresterat i förhållande till de pengar som trots allt allokeras till den sportsliga verksamheten.

Ett urval av allsvenska klubbar, data från år 2009. (mkr)

Figuren ovan visar en jämförelse mellan ett urval av allsvenska klubbar och deras respektive personalkostnader. Avskrivningarna på spelarkontrakten ger en fingervisning på respektive klubbs investeringar. Enbart AIK och Elfsbrog redovisar kostnaden för sport respektive övrigt. AIK:s budget för sport hör till allsvenskans högsta och borde rimligtvis ge goda förutsättningar till att ha en vädiversifierad trupp där man årligen kan avyttra åtminstonde en spelare utan att klubbens sportsliga prestationer ska behöva falla ihop. Förra året resulterade det i en jackpot av titlar, detta år i en kamp för sin allsvenska existens. Kanske finns förklaringen till denna volatilitet i att klubben sedan 24 månader tillbaka är inne och avverkar en tredje sportchef samt fjärde chefstränare. Det är ingen hållbar strategi!

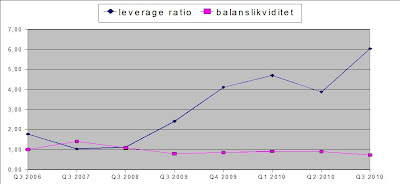

Om vi tar en titt på skuldsättningen och likviditeten så innebär det negativa resultatet att leverage-ratio har skjutit i höjden och med den den finansiella risken. Balanslikviditeten, det vill säga den kortsiktiga betalningsförmågan, ser till ytan inte överdrivet farlig ut men tittar vi närmare på det underliggande (figuren nedan) ser vi att varulagret har skjutit i höjden och där värdet har ökat med ca 50% sedan sista september 2009.

Varulagret tar tid att omsätta men här kanske en försäljning av The Terrace (inkl lager) kan generera ett positivt kassaflöde. Vi ser även ett större "övriga fordringar" som jag misstänker är likvid för de spelarförsäljningar som klubben har gjort. Celtic bör nog vara en hyfsat kreditvärdig motpart, men hur är det med den övriga motpartsrisken? Klubben låter dock meddela att man efter Q3:s utgång har realiserat en valutaförlust på 440 tusen kronor vilket de facto kan betyda att man har fått in en del pengar från sina motparter. Euron har förlorat i värde och det var inte heller något som AIK i första hand behövde.

figuren visar nedbrytning av balanslikviditeten per 30/9 - 2009 samt 2010 (tkr)

Finansiering

Som bekant finansierade AIK Fotboll AB sin balansräkning genom skulder i februari månad. 15 miljoner i ett lån med en löptid på 12 månader. Det är egentligen inget häpnandsväckande eftersom företag gärna söker en sådan finansieringslösning även om löptiderna generellt är längre. Konsekvensen av denna modell är att klubben under 2010 har förvärvat spelarkontrakt utan extern finansiering vilken ger en större kontroll.

Det är inte heller på grund av denna finansierinsstruktur som klubbens kräftgång härstammar ifrån. Mest sannolikt hade de under året fattade besluten inte varit annorlunda om man hade finansierat balansräkningen genom en nyemission. Utfallet hade därför varit detsamma och aktieägarna förlorat pengar.

Frågan är vilken finansieringsmetod man väljer denna gång. Aktiemarknaden har straffat klubbens managering av sitt humankapital och klubbens marknadsvärde är nere under 20 miljoner. Det är naturligtvis inget optimalt tillfälle att göra en nyemission där bolaget ju säljer aktier. Ett externt lån blir inte billigt eftersom klubben har svårt att visa ett positivt kassaflöde från rörelsen och vi ser en högre finansiell risk (leverage ratio). Det finns naturligtvis olika skuldfinansieringsstrukturer där man kan paketera spelare i truppen. Man kan också göra som Djurgården har gjort och sälja vinstandelsbevis.

Men spelar strukturen egentligen någon större roll just nu? Det är klart, mer equity är just nu att föredra men det primära måste väl ändå vara att få ordning på (human)kapitalförvaltningen i den sportsliga organisationen och på så sätt förbättra EBITDA.

De goda nyheterna är att kvaliteten på allsvenskan inte är speciellt hög och inträdesbarriärerna till toppen är relativt låga. AIK har under den senaste månaden upplevt en bra trend och kan man konservera den under vintern så finns det trots allt en uppsida med den marginalpublik som klubben trots allt har. De dåliga nyheterna är att det alltid är svårt att locka tillbaka besvikna kunder.

5 kommentarer:

Intressant genomgång.

Flawless som vanligt:)

Ett par frågor dock:

Lånet på 15 miljoner, har AIK någon möjlighet att betala tillbaka det utan att få in mer deg?

Och vad är det troligt att de drar in på en försäljning av The Terrace? Det är ju trots allt inte en särskilt framgångsrik affärsrörelse – uppenbarligen. Extremt generellt brukar det ju sägas att värdet på ett bolag är 5 årsvinster, men om det går back, hur värderas det då? Är det bara inventarierna och lagret man säljer då?

/Flugan på väggen

Man måste omfinansiera sig. Kanske skulle en försäljning av Bangura i vinter kunna räcka, men då är risken överhängande att man tappar ytterligare intäker i rörelsen. Och då blir det ju bara en kortsiktig lösning.

Det finns ju egentligen bara varulager som är av värde, samt in house varumärket "the Terrace".

Stadium tjänar sina pengar på sitt egna inhouse varumärke, Everest.

Märkesvaror har en ganska låg gross-profit för återförsäljarna vad jag har förstått.

Hej

Har för mig att gnaget reat ut biljetter för 29kr innan sommaruppehållet mot Åtvidaberg och även kraftig rabatt gavs nu på senhösten mot Gefle.

Om jag vore säsongskortsinnehavare i gnaget och i vintras/vår betalade ordinarie pris så skulle jag säkerligen tänka till här nu och inte köpa säsongskort inför 2011, dels så kommer det aldrig att vara svårt att köpa biljetter på önskad sektion och sedan så vet man nu att det kommer komma nya rea-erbjudande. Jag tycker att gnaget gjorde fel med dessa rea-biljetter, det kommer slå tillbaks mot dom. Helsingborg har oxå reat ut biljetter för 19-29kr under säsongen och då som topplag, jag fattar inte hur de tänker... Tacka vet jag Bajen, dyraste oavsett division!*s*

/Hasse

Kanske, å andra sidan är prisdiskriminering rätt så vanlig.

Om säsongskortförsäljningen minskar så tror jag det inte kommer att bero på just av den anledningen, utan av andra.

Nu fick vi svaret. De säljer helt enkelt truppen till investerare för att betala. (En nyemission känns inte realistisk, varken i tid eller resultat)

Kommer osökt att tänka på ordspråket:

Kissa i brallan för att bli varm.

/Flugan på väggen

Skicka en kommentar